Comment les programmes de rétention peuvent permettre aux banques de garder leurs clients

Caractéristiques des programmes de fidélisation des clients réussis

Les néobanques passent à l'attaque ! Il est donc plus que jamais important de garder les clients. Nous vous montrons l'efficacité potentielle des programmes de rétention.

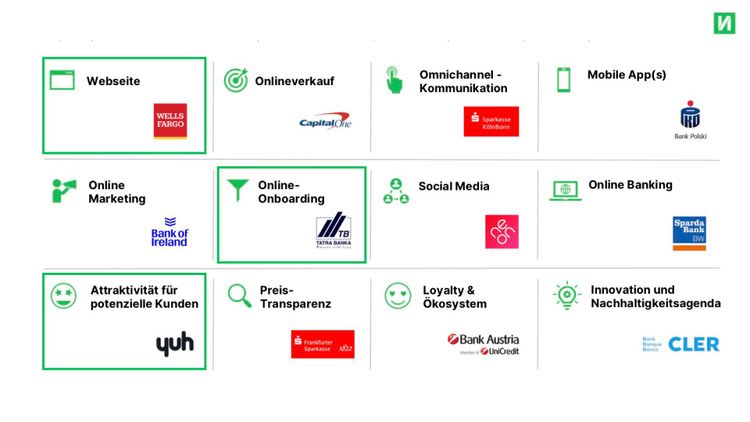

Les résultats du Finnoscore de cette année, qui mesure et compare les compétences de plus de 200 banques dans une approche globale à l'aide de 300 points de données, révèlent que cette année, les banques prennent très au sérieux les relations clients sur le long terme. En 2020, 67% des banques ont un programme de fidélité pour les clients, contre 58% en 2019. Reste à évaluer si ces programmes répondent réellement aux besoins des clients.

Les programmes de fidélisation des clients se multiplient

Les compagnies aériennes le font depuis longtemps : les grands voyageurs reçoivent des miles, mais seulement s'ils voyagent auprès d'une même compagnie. Est-ce que cela peut aussi fonctionner dans le secteur bancaire ? De nombreux établissements souhaitent fidéliser leurs clients. Mais la pression exercée par les néobanques est forte. Si les programme de fidélisation échouent, les clients perdent confiance. Le problème est qu'il n'existe par de solution universelle pour tous les cas. Les clients sont différents. Les programmes s'adressant aux clients de marchés de masse ne fonctionnent pas. Les offres de niche pour des groupes-cibles restreints sont souvent trop coûteux. Il faut donc adapter les programmes de fidélité de manière flexible en fonction des intérêts des clients.

Les programmes cash back, qui prennent en compte tous les types de cartes, sont déjà adaptés aux intérêts des clients : ces derniers paient uniquement pour les produits et prestations qu'ils souhaitent. Mais de tels programme n'engendrent qu'une fidélisation moindre. En effet, les banques ne peuvent proposer que très peu de cash back. Le montant de cash back reste donc minime à la fin du mois, et ce même pour les clients actifs.

C'est pourquoi les banques ont conclu des partenariats pouvant apporter plusieurs avantages aux clients : les réductions et le cash back sont directement liés au paiement par carte ou nécessitent un code promotionnel. Certaines néobanques le font déjà, comme N26 avec le compte You. Revolut a également déjà annoncé un programme similaire. Cela se limite à certaines entreprises partenaires et n'est donc pas exactement ajusté aux intérêts des clients. L'avenir nous en dira plus sur le succès de ces programmes.

Récompenser les clients actifs

Les programmes récompensant les clients actifs rencontrent un succès grandissant. Plus un client est actif et plus il achète de produits, plus il bénéficie d'avantages. Cela peut cependant entraîner des frais de développement importants si une banque utilise plusieurs systèmes de gestion des produits.

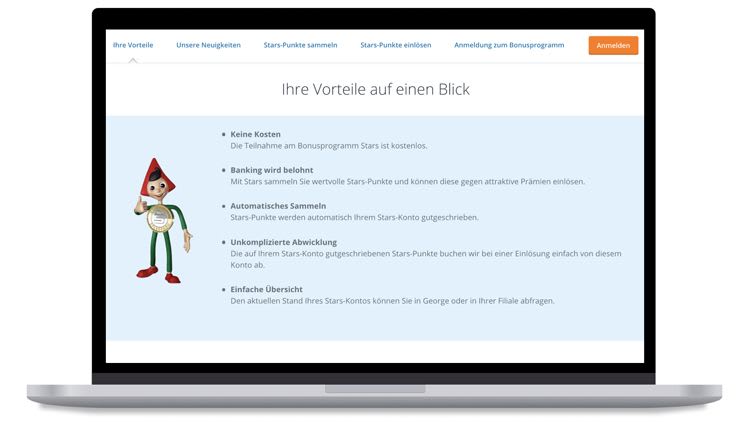

Sparkasse Niederösterreich a trouvé une solution astucieuse : leprogramme Stars donne des points Stars pour les virements et l'utilisation de cartes de paiement ou de crédit. Des points sont également attribués pour l'achat de certains produits (ouverture d'un compte jeune ou conclusion d'un contrat d'épargne-logement). Le client peut échanger ces points contre des bons ou des avantages sur certains produits de la banque.

Ces programmes sont uniquement acceptés si les offres de la banque fonctionnent parfaitement. Les solutions numériques doivent être conviviales et les applications stables, sans quoi le meilleur des programmes de fidélité s'avèrera inutile.

Nouvelles fonctions avec effet de réseau

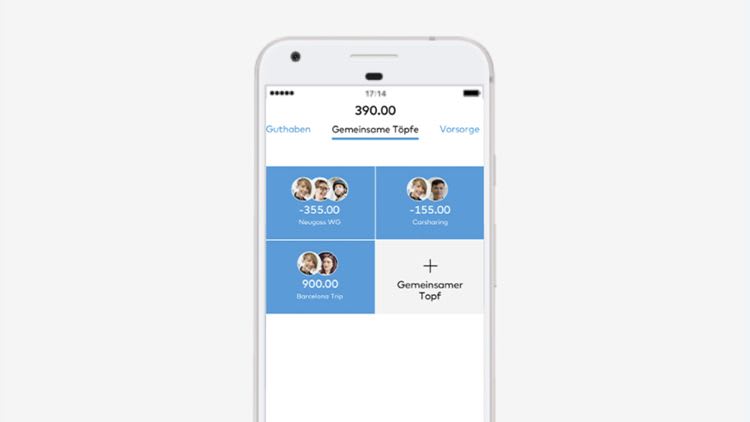

Une autre stratégie consiste à proposer de nouvelles fonctions : la banque Cler a par exemple ajouté la fonction « pots communs » dans son application Zak. Elle permet au client de partager des dépenses communes avec ses amis en un clin d'œil. Il est ainsi possible de se rembourser rapidement entre amis sans entrées manuelles ni calculs compliqués. En simplifiant la vie de ses clients, on les fidélise.

Bien entendu, la concurrence ne se tourne pas les pouces. Les néobanques intègrent également des fonctionnalités similaires à leurs offres. N26 a mis en place la fonction « Espaces partagés » pour partager les dépenses et Revolut permet d'atteindre un objectif financier commun avec le « Coffre de groupe ».

Les écosystèmes dans le secteur bancaire

Il est plus difficile pour les néobanques de copier des écosystèmes offrant aux clients des avantages dans différents secteurs. Pour ce faire, les banques doivent avoir recours à leurs relations sur le long terme. Un exemple de réussite est TEO des banques Sparda. Il s'agit du premier système de lifestyle banking dans l'espace germanophone. Les clients peuvent relier leurs comptes de différentes banques ainsi que gérer et optimiser leurs contrats et leurs assurances. Ils reçoivent également des offres de banques partenaires correspondant à leurs intérêts.

La pertinence croissante des programmes de fidélisation des clients

Comme vous pouvez le constater, les banques sont conscientes de la pertinence des programmes de fidélité, surtout depuis cette année. Différents types de programmes sont adaptés et expérimentés par les banques, mais tous ne sont finalement pas utiles aux clients au quotidien. Les solutions numériques ou intégrées offrant une excellente expérience utilisateur, qui sont également axées sur les intérêts réels des clients de la banque, sont les mieux accueillies et obtiennent également les meilleurs scores dans Finnoscore pour cette dimension.

Vous voulez savoir comment fidéliser durablement vos clients ?

Contactez-nous et nous trouverons ensemble la meilleure solution pour votre banque et vos clients.

.jpg)