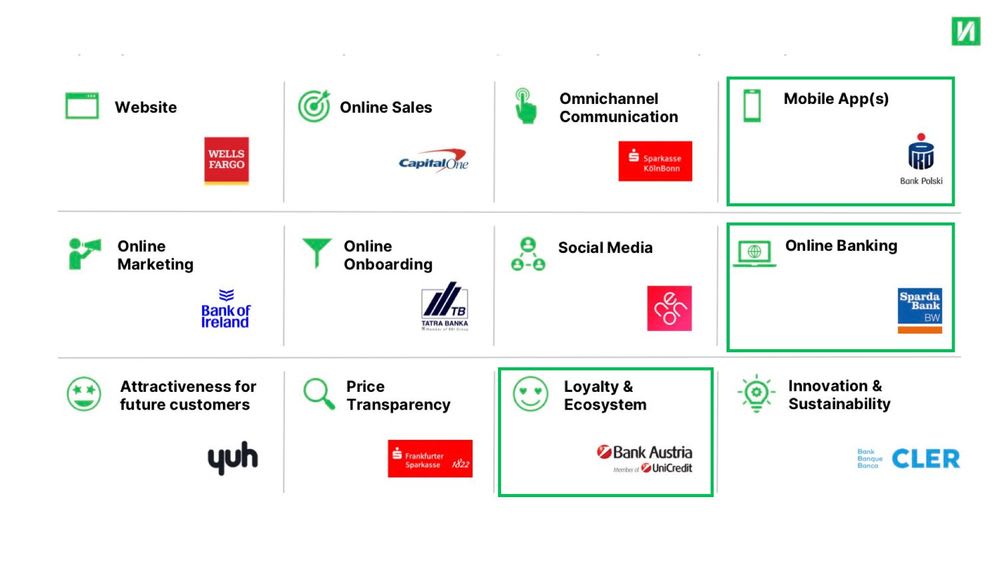

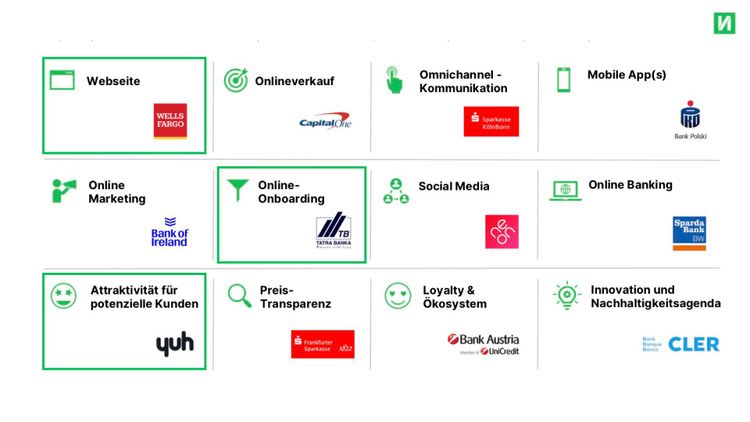

„Die ideale Bank“ – #1 Daily Banking

Wie würde eine ideale Bank aussehen? In unserer neuen Serie „Die ideale Bank“ analysieren wir die Gewinner aus den 12 Dimensionen des Finnoscore 2022.

Bankkunden sind quasi täglich mit ihrer Bank in Verbindung. Daher sind gerade die Bereiche des Daily Banking besonders wichtig. Sie können Kunden überzeugen und langfristig binden. Zum Start unserer Serie fokussieren wir deshalb auf drei Dimensionen des täglichen Bankenkontakts: Online Banking, Mobile App(s) und Loyalty & Ökosystem.

Was also können Sie von den Gewinnern dieser Dimensionen lernen?

Online Banking

Online Banking ist nicht umsonst eine der 12 Dimensionen des Finnoscore: Zusammen mit der Nutzung der Banking App ist es der zentrale Kontaktpunkt mit Bankkunden. Daher prägt die Performance im Bereich Online Banking maßgeblich die Wahrnehmung einer Bank. Neben Mobile Banking gehört es zu den wichtigsten Kategorien des Finnoscore. In dieser Kategorie hat die Sparda Bank BW im Finnoscore Ranking klar die Nase vorn.

Was fällt besonders positiv bei der Sparda Bank BW auf?

- Von der Homepage aus findet sich in nur einem Klick eine übersichtliche und ansprechende textliche und bildliche Beschreibung des Online Banking und dessen Funktionen. Außerdem gibt es viele weiterführende Links für Kunden die noch mehr Informationen suchen.

- Tutorials sind auf der Website einfach und zu vielen unterschiedlichen Themen zu finden. Das vermittelt einen guten Eindruck vom Produkt und unterstützt bestehende User.

- Es gibt eine separate Seite auf der neue Features des Online Banking vorgestellt werden. Diese ist direkt von der Startseite erreichbar.

TEO heißt das Sparda Bank BW Online Banking Tool. Es bietet neben klassischem Online Banking viele weitere innovative und nützliche Features. Dazu gehören zum Beispiel Multibanking, Kontostandsprognosen, Versicherungsmanager oder Sparboxen.

Zusätzlich bietet die Sparda Bank BW für ihr TEO Online Banking eine Demoversion, mit der man als potentieller Neukunde einen guten Eindruck vom Produkt gewinnt. Mit diesen Features gibt die Sparda Bank BW sowohl ihren Bestands- als auch potentiellen Neukunden einen guten und übersichtlichen Einblick in ihr Online Banking.

„Sparda BW setzt auf einen sehr ganzheitlichen Ansatz, der sowohl potentielle Neukunden als auch Bestandskunden sehr treffsicher abholt. Die Einfachheit des digitalen Angebots wird nicht nur stets verbal betont, sondern an vielen Stellen der digitalen User Journey auch sehr klar verdeutlicht.“ Chris Berger, Co-Founder Finnoconsult

Was können wir also von unserem Best-Practice-Beispiel lernen?

- Der Zugang zum Online Banking muss schnell und einfach auf der Startseite auffindbar sein

- Für interessierte potentielle Kunden müssen die wichtigsten Features und Vorteile des Online Banking übersichtlich und kompakt präsentiert werden.

- Tutorials oder Demoversionen erleichtern die Entscheidungsfindung und können erste Begeisterung schaffen.

- Online Banking ist mittlerweile Standard. Banken können mit innovativen und nützlichen Features zusätzlichen Mehrwert bieten.

Mobile Apps

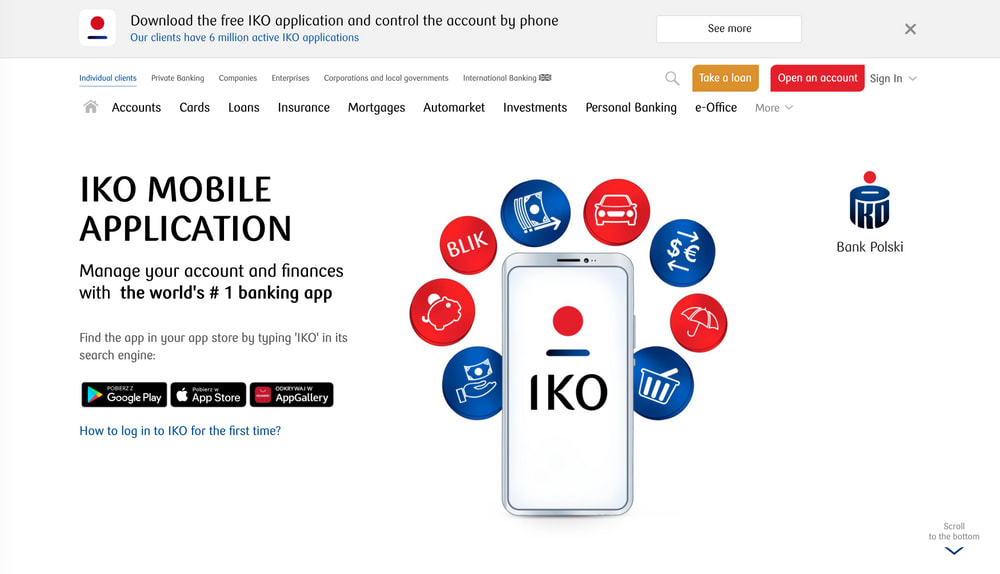

Im Bereich Mobile Banking ist die Bank Polski klare Siegerin des aktuellen Finnoscore 2022.

Warum liegt die Bank Polski in der Dimension Mobile Apps klar vorne?

- Die Homepage verweist auf die Mobile App direkt und auf gleicher Stufe mit dem Online Banking. Man sieht direkt, auf welchen Betriebssystemen die Mobile App läuft. Damit gibt es keine Unsicherheit bei Kunden, ob sie die App überhaupt nutzen können.

- Dass die App den Retail Banker Award gewonnen hat, schafft zusätzliches Vertrauen und Glaubwürdigkeit.

- Bank Polski bietet eine eigene Seite mit Informationen zur Mobile App. Die wichtigsten Features werden dort einfach erklärt, neue werden vorgestellt.

- Es gibt ein Tutorial, das die Installation und Aktivierung der App unterstützt.

Die App schneidet im App Store und Google Playstore mit 4,8 Sternen hervorragend ab. Die Funktionen der App werden in den App Stores kurz und verständlich beschrieben. Eine kleine Verbesserungsidee: Ansprechende Videos, neben den Bildern zu Funktionen, würden die App noch ansprechender machen.

Die klassischen Bankfunktionen der App werden neben den Informationen im App Store bereits direkt auf der Website erklärt. Es gibt eine kurze, ansprechende Beschreibung der Grundfunktionen. Wer mehr Informationen braucht, bekommt dort eine komplette Liste aller Funktionen und übersichtliche Tabellen, was die App genau leistet.

Zusätzlich bietet die App Funktionen wie „Anlagen und Investitionen“ und Versicherungsangebote wie z. B. Reise- oder Unfallversicherung direkt in der App.

Was können wir also von unserem Best-Practice-Beispiel lernen?

- Die Mobile App und ihre Vorteile werden auf der Homepage klar und prominent gezeigt.

- Features werden auf der Website und in den App Stores klar, kurz und übersichtlich erklärt.

- Vertrauensbildende Informationen wie gute App Store Bewertungen und Auszeichnungen helfen bei der Entscheidung zum Download.

- Direkte Links zu den einzelnen App Stores sollten an jeder Stelle der Customer Journey zur Verfügung stehen. Das ermöglicht den schnellen Download.

Mit einem spannenden Funktionsumfang kann man sich von der Konkurrenz absetzen.

Loyalty & Ökosystem

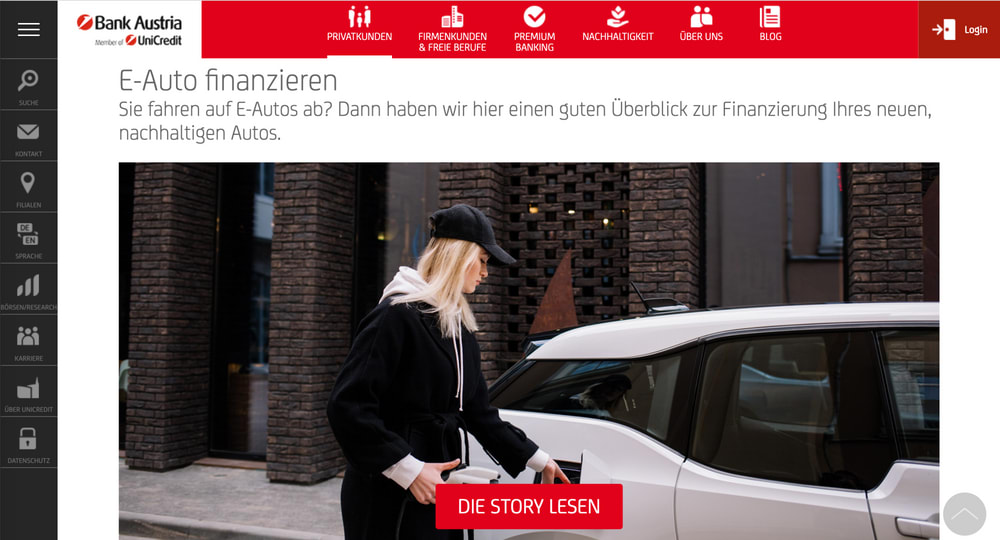

Kundenbindung ist ein weiteres wichtiges Kriterium für langfristigen Erfolg. Hier bietet die Bank Austria der Unicredit Group ein Best Practice Beispiel, von dem man lernen kann.

Was bietet die Bank Austria ihren Bestands- und Neukunden?

- Spezielle Angebote und Rabatte für Bank Austria Kunden, z. B. Rabatte bei Konzerttickets

- Eröffnungsgutscheine bei beliebten und bekannten Geschäften

- Ein umfangreiches Cashback Programm ist für Neukunden attraktiv und bringt Mehrwert für Bestandskunden.

- Alle Bonus- und Gutscheinprogramme passen zur Corporate Identity und unterstützen die strategische Agenda der Bank Austria als nachhaltige Bank.

Die Bank Austria bietet ihren Kunden ein sehr breites Cashback Programm an. Zahlungen mit der Bank Austria Debitkarte und Online Käufe über das Portal eines Partners werden automatisch berücksichtigt. Außerdem sind Cashback Gutscheine über ein Gutscheinportal erhältlich. Einen kleinen Minuspunkt gibt es bei der Auszahlung des Programms: Cashbacks werden nicht direkt beim Kauf gutgeschrieben, sondern erst am Ende des Monats oder gar erst nach Ende der Rückgabefrist.

Die Bank Austria setzt bei ihren Bonusprogrammen stark auf Nachhaltigkeit. Das schafft einen interessanten Differenzierungsfaktor. Diese Nachhaltigkeitsagenda zeigt sich auch bei anderen Bonussystemen: So gibt es gibt einen Gutschein beim Abschließen eines Online-Kredits für nachhaltige Produkte (wie z. B. die Finanzierung eines E-Autos).

Das Cashback Programm wird auch für Neukunden intensiv beworben: Es ist eines der Argumente für die Eröffnung eines Kontos bei der Bank Austria.

Die Bank Austria besitzt keinen eigenen Marktplatz für ihre Bonusprogramme. Allerdings fügt sie ihre Partner sehr clever in ihre Markenphilosophie ein.

Was können wir also von unserem Best-Practice-Beispiel lernen?

- Bonusprogramme und deren Vorteile müssen auf der Website klar ersichtlich sein.

- Kunden müssen so einfach wie möglich an Bonusprogrammen teilnehmen können. Am besten automatisch.

- Besonders sinnvoll sind Programme für Produkte und Angebote, die die Agenda und Ausrichtung der Bank unterstützen.

- Bonusprogramme müssen auch für Neukunden direkt bei der Kontoeröffnung als Vorteile ersichtlich sein.

- Externe Partner müssen mit der Positionierung der Bank übereinstimmen und zu den restlichen Angeboten passen.

In der nächsten Folge unserer 4-teiligen Serie widmen wir uns der Frage, wie Sie potentielle Neukunden am besten ansprechen und erreichen können.

Wollen auch Sie beim Finnoscore vorn dabei sein?

Wenn Sie mehr Details erfahren wollen, abonnieren Sie unseren FinnoBlog-Newsletter, damit erhalten Sie die weiteren Artikel unserer Deep-Dive-Serie Finnoscore 2020 immer direkt in ihre Mailbox.

Vergleichen ist wichtig, Aktion ist wichtiger.

Gehen Sie mit uns den ersten Schritt: Wir zeigen Ihnen, wie Quick-Wins für Ihre Bank aussehen können. Sprechen Sie uns direkt an!

.jpg)